Chính sách thuế BĐS: Đối tượng chịu thuế

Ngày đăng: 05/12/2013

Chuyên mục Dia Nam Real Estate (DNRE) xin được tiếp tục Chuyên đề “Chính sách thuế Bất động sản” với một “giả định” tiếp theo: Chính sách thuế tài sản của Việt Nam sẽ được nghiên cứu và thực hiện, tham khảo kinh nghiệm của các nước phát triển có hệ thống thuế và chính sách thuế hiện đại, đồng thời áp dụng một cách phù hợp với hoàn cảnh riêng của Việt Nam.

Theo như vậy, việc áp dụng Thuế tài sản sẽ nhằm đúng mục tiêu chính: “Bản chất của Luật Thuế tài sản không xuất phát từ sự mưu cầu bình đẳng về sử dụng đất đai, tài nguyên, không phải để chống đầu cơ... mà thực chất là để gắn trách nhiệm của người sử dụng tài sản với quyền lợi mà họ được thụ hưởng từ sử dụng hạ tầng kỹ thuật, hạ tầng xã hội, dịch vụ công cộng do Nhà nước đầu tư”. Chỉ với tiêu chí quan trọng này, đôi tượng chịu thuế đã được xác định rõ ngay: Đó là tất cả mọi cá nhân, pháp nhân nắm giữ tài sản được đăng ký quản lý và được Nhà nước bảo vệ thông qua Luật pháp.

Theo như vậy, việc áp dụng Thuế tài sản sẽ nhằm đúng mục tiêu chính: “Bản chất của Luật Thuế tài sản không xuất phát từ sự mưu cầu bình đẳng về sử dụng đất đai, tài nguyên, không phải để chống đầu cơ... mà thực chất là để gắn trách nhiệm của người sử dụng tài sản với quyền lợi mà họ được thụ hưởng từ sử dụng hạ tầng kỹ thuật, hạ tầng xã hội, dịch vụ công cộng do Nhà nước đầu tư”. Chỉ với tiêu chí quan trọng này, đôi tượng chịu thuế đã được xác định rõ ngay: Đó là tất cả mọi cá nhân, pháp nhân nắm giữ tài sản được đăng ký quản lý và được Nhà nước bảo vệ thông qua Luật pháp.

Chính sách thuế tài sản phải được xây dựng phù hợp với thực tế của Việt Nam

Nói một cách cụ thể hơn, đối tượng chịu thuế là bất cứ cá nhân, pháp nhân nào nắm giữ quyền sử dụng tài nguyên mặt đất, tài nguyên chứa trong và/hoặc trên đất hay nắm quyền sở hữu tài sản gắn với đất hoặc các tài sản khác có giấy chứng nhận sở hữu như ô tô, xe máy, tàu, thuyền... và đều được Nhà nước quản lý và bảo vệ thông qua Luật pháp, được hưởng lợi từ đầu tư hạ tầng của Nhà nước như đường xá, công trình công ích hoặc lợi ích khai thác từ nguồn tài nguyên của Đất nước.

Với lý luận trên đây, Chuyên mục DNRE muốn cùng Quý bạn đọc thống nhất từng quan điểm về “lời giải” cho bài toán thứ hai đã được nêu trong bài viết về Thuế tài sản của Chuyền đề “Chính sách thuế Bất động sản”. Trước tiên, quan điểm về đối tượng chịu Thuế tài sản đã được nêu ra trên đây và tiếp theo là việc đi sâu vào xem xét bài toán phân loại đối tượng chịu thuế tài sản.

Với lý luận trên đây, Chuyên mục DNRE muốn cùng Quý bạn đọc thống nhất từng quan điểm về “lời giải” cho bài toán thứ hai đã được nêu trong bài viết về Thuế tài sản của Chuyền đề “Chính sách thuế Bất động sản”. Trước tiên, quan điểm về đối tượng chịu Thuế tài sản đã được nêu ra trên đây và tiếp theo là việc đi sâu vào xem xét bài toán phân loại đối tượng chịu thuế tài sản.

Theo Vụ chính sách thuế - Bộ Tài chính, hiện nay, đối với các loại tài sản, Nhà nước đang áp dụng các chính sách thu tài chính chủ yếu là chế độ thu tiền sử dụng đất, thu tiền thuê đất khi Nhà nước giao đất hoặc cho thuê đất; trong quá trình sử dụng đất có thuế sử dụng đất nông nghiệp, thuế nhà, đất; khi thực hiện chuyển quyền sử dụng đất có thuế chuyển quyền sử dụng đất; khi thực hiện thủ tục đăng ký quyền sử dụng đất, quyền sở hữu tài sản có lệ phí trước bạ; khi được cơ quan nhà nước có thẩm quyền giải quyết một số công việc có liên quan đến địa chính phải nộp lệ phí địa chính.

Theo quy định hiện hành, người được quyền sử dụng đất phải nộp một khoản tiền cho nhà nước: tiền sử dụng đất hoặc tiền thuê đất khi được nhà nước giao quyền sử dụng đất hoặc cho thuê đất; hàng năm phải nộp thuế sử dụng đất nông nghiệp hoặc thuế đất ở, đất xây dựng công trình; khi chuyển quyền sử dụng đất phải nộp thuế chuyển quyền sử dụng đất. Trường hợp khai thác tài nguyên thiên nhiên thuộc tài sản quốc gia phải nộp thuế tài nguyên. Ngoài ra phải nộp một số khoản lệ phí địa chính, lệ phí trước bạ theo yêu cầu quản lý của nhà nước. Theo đánh giá của các chuyên gia, các loại thuế sử dụng đất nông nghiệp, thuế nhà đất, thuế chuyển quyền sử dụng đất, thuế tài nguyên và lệ phí trước bạ đã đóng góp một nguồn thu thường xuyên hàng năm cho Ngân sách Nhà nước, phục vụ tốt yêu cầu quản lý và điều tiết vĩ mô nền kinh tế, từng bước thực hiện chính sách động viên công bằng giữa các tầng lớp dân cư.

Bà Dương Thị Ninh - Vụ Chính sách thuế, Bộ Tài chính cho biết, nếu so sánh với các hình thức đánh thuế vào tài sản hiện đang được các nước trên thế giới áp dụng thì chính sách liên quan đến tài sản của nước ta trong giai đoạn vừa qua chưa rõ nét, trong một số trường hợp còn có sự lẫn lộn giữa khái niệm thuế và lệ phí. Một số sắc thuế và thu khác tuy liên quan đến đất đai tài sản nhưng lại không mang tính chất thuế như Thuế tài nguyên. Khoản tiền này mang tính chất như một khoản thu về chuyển nhượng tài nguyên quốc gia từ Nhà nước sang các tổ chức, cá nhân khai thác tài nguyên, giống như trường hợp cơ sở kinh doanh phải trả tiền mua các loại nguyên liệu khác về sản xuất kinh doanh. Hay, lệ phí địa chính là khoản thu đối với các tổ chức, cá nhân được cơ quan nhà nước có thẩm quyền cung ứng dịch vụ công liên quan đến đất đai như: chứng nhận biến động về đất đai... Các khoản thu này đều không mang tính chất của thuế tài sản.

Cũng theo bà Ninh, nguồn thu từ các loại thuế đối với tài sản chiếm một tỷ trọng thấp trong tổng nguồn thu Ngân sách Nhà nước (khoảng 6 -7% tổng số thu về thuế trong Ngân sách Nhà nước) và cũng chưa thực sự giữ một vị trí quan trọng trong Ngân sách Địa phương như ở các quốc gia trên thế giới. Kết quả thu chưa khuyên khích mọi người sử dụng tài sản hợp lý có hiệu quả.

Theo các chuyên gia, đã đến lúc cần thiết phải xem xét, sửa đổi, bổ sung chính sách thuế đối với tài sản cho phù hợp với tình hình mới, qua đó, vừa khai thác thêm nguồn thu hợp lý cho Ngân sách Nhà nước, vừa thực hiện được mục tiêu công bằng xã hội. Việc nghiên cứu và xây dựng Luật thuế tài sản ở Việt Nam phải đáp ứng yêu cầu hội nhập, góp phần đắc lực vào yêu cầu quản lý, phù hợp với cơ chế thị trường.

Các chuyên gia cũng cho rằng, quá trình hội nhập khu vực, hội nhập toàn cầu dẫn đến nguồn thu từ thuế xuất khẩu, thuế nhập khẩu giảm sút, trong khi nhu cầu chi tiêu của Ngân sách phục vụ các chức năng, nhiệm vụ kinh tế-xã hội của nhà nước không ngừng tăng lên đòi hỏi mọi quốc gia, đặc biệt là những quốc gia có nền kinh tế chuyển đổi, phải có sự cải cách đối với hệ thống chính sách thuế nội địa, để khai thác thêm nguồn thu đáp ứng nhu cầu chi tiêu không ngừng tăng lên của ngân sách, Việt Nam cũng không nằm ngoài quy luật đó. Mặt khác, trong quá trình phát triển kinh tế - xã hội, các hoạt động kinh tế, các quan hệ dân sự, đặc biệt là các quan hệ dân sự về tài sản, nhà, đất diễn ra khá phức tạp, đa dạng không chỉ trong phạm vi quốc gia mà còn trong phạm vi quốc tế. Vì vậy, cần có chính sách thuế đối với tài sản rõ ràng hơn để góp phần đắc lực vào yêu cầu quản lý, phù hợp với cơ chế thị trường và hội nhập.

Thuế đối với tài sản là bất động sản

Với các phân tích nêu trên, Chuyên mục DNRE cho rằng việc nghiên cứu và soạn thảo Luật Thuế tài sản sẽ là bài toán lớn, mang tính chất thay đổi quan điểm về thuế và cải tổ tổng thể hệ thống thuế, lệ phí của Việt Nam hiện nay. Tại đây, chúng ta cùng nhắc lại nhóm mô hình mà ông Nguyễn Đình Chiến – giảng viên Khoa Thuế và Hải quan – Học viện Tài chính đã đưa ra dành cho việc thiết kế, xây dựng Luật Thuế tài sản:

- Mô hình thứ nhất, chỉ xây dựng một sắc thuế đánh hàng năm vào giá trị (hoặc giá trị ròng) của toàn bộ các tài sản chịu thuế, còn gọi là thuế của cải, thuế tài sản.

- Mô hình thứ hai là xây dựng các sắc thuế khác nhau đánh hàng năm vào giá trị của các tài sản chịu thuế khác nhau với tên gọi gắn với các tài sản chịu thuế như: thuế đất, thuế nhà, thuế bất động sản, thuế phương tiện…

- Mô hình thứ ba, thuế tài sản được thiết kế theo hình thức kết hợp hai mô hình trên, ngoài thuế tài sản đánh vào giá trị của các tài sản chịu thuế còn có các sắc thuế khác điều chỉnh đối với các tài sản đặc biệt như: đất, tài sản thừa kế, biếu tặng…

Và được Tiến sỹ Phan Hồng Phúc phân ra thành hai nhóm chính:

- Nhóm 1 là các sắc thuế mang tính chất của thuế tài sản, gồm: Thuế sử dụng đất nông nghiệp; thuế nhà, đất.

- Nhóm 2 là các khoản thu không mang tính chất thuế tài sản, gồm: lệ phí trước bạ; tiền thuê đất; thu tiền sử dụng đất...

Như phân tích của bà Phan Thị Ninh nêu trên, hiện tại Chính sách Thuế tài sản của Việt Nam chưa rõ ràng và tỷ trọng Thuế tài sản đang khá thấp trong đóng góp vào Ngân sách Nhà nước (cũng như khi so sánh tương đối với nhiều nước khác trong khu vực và trên thế giới), trong khi giá nhà, đất, phương tiên giao thông tại Việt Nam lại đang đứng hàng kha cao khi so sánh với các nước. Nguyên nhân của hiện trạng này sẽ được Chuyên mục DNRE phân tích và giải thích trong bài viết sau, còn trong bài này, Chuyên mục DNRE muốn được quay trở lại bài toán mà chúng ta đang cùng xem xét: phân loại đối tượng chịu thuế tài sản.

Chuyên mục DNRE cho rằng, trong ba mô hình nêu trên, mô hình thứ ba – hay mô hình phức hợp – là lựa chọn hợp lý vì việc xác định giá trị tài sản để đánh thuế không hoàn toàn là hợp lý và chính xác trong mọi trường hợp. Mô hình phức hợp này cũng được chia thành hai nhóm như đề đạt của Ts Phan Hồng Phúc, trong đó, nhóm thứ nhất (các sắc thuế) cũng cần xây dựng theo chủng loại tài sản và phương pháp định giá để xây dựng biểu thuế.

Việc phân tích, diễn giải và nghiên cứu phương thức lập thuế suất và cách tính thuế cho phù hợp với Việt Nam sẽ là bài toán thứ ba của Chuyên đề “Chính sách thuế Bất động sản” và sẽ được Chuyên mục DNRE cùng Quý bạn đọc bàn luận trong bài viết kế tiếp.

Chuyên mục DNRE cho rằng, trong ba mô hình nêu trên, mô hình thứ ba – hay mô hình phức hợp – là lựa chọn hợp lý vì việc xác định giá trị tài sản để đánh thuế không hoàn toàn là hợp lý và chính xác trong mọi trường hợp. Mô hình phức hợp này cũng được chia thành hai nhóm như đề đạt của Ts Phan Hồng Phúc, trong đó, nhóm thứ nhất (các sắc thuế) cũng cần xây dựng theo chủng loại tài sản và phương pháp định giá để xây dựng biểu thuế.

Việc phân tích, diễn giải và nghiên cứu phương thức lập thuế suất và cách tính thuế cho phù hợp với Việt Nam sẽ là bài toán thứ ba của Chuyên đề “Chính sách thuế Bất động sản” và sẽ được Chuyên mục DNRE cùng Quý bạn đọc bàn luận trong bài viết kế tiếp.

Sàn BĐS Địa Nam

Tin liên quan

04/12/2013 15:11

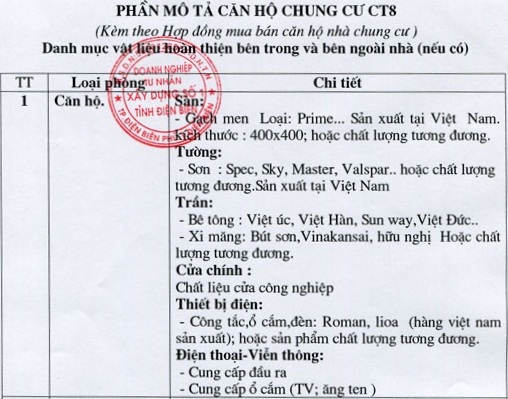

Kinh nghiệm để tránh “bị lừa” khi mua nhà dự án Kinh nghiệm để tránh “bị lừa” khi mua nhà dự án

Kinh nghiệm để tránh “bị lừa” khi mua nhà dự ánGiao dịch nhà dự án hiện tại chủ yếu được thực hiện qua Sàn giao dịch chính vì vậy...

02/12/2013 18:12

Những cái bẫy trong hợp đồng mua bán nhà đất Những cái bẫy trong hợp đồng mua bán nhà đất

Những cái bẫy trong hợp đồng mua bán nhà đấtHợp đồng mua bán do chủ đầu tư soạn sẵn, trong đó có những điều khoản mập mờ đang trở...

25/11/2013 09:26

Chính sách đền bù đất đai theo dự thảo Luật Đất đai sửa đổi liệu đã "ổn"??? Chính sách đền bù đất đai theo dự thảo Luật Đất đai sửa đổi liệu đã "ổn"???

Chính sách đền bù đất đai theo dự thảo Luật Đất đai sửa đổi liệu đã "ổn"???Theo kết quả thống kê, các khiếu nại liên quan đến đền bù đất chiếm đến 70% các khiếu nại về đất đai nói...

20/11/2013 15:17

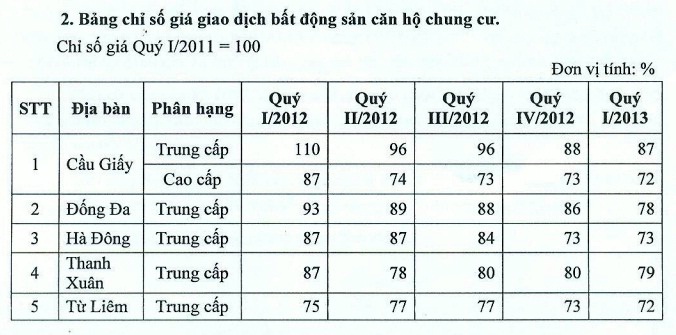

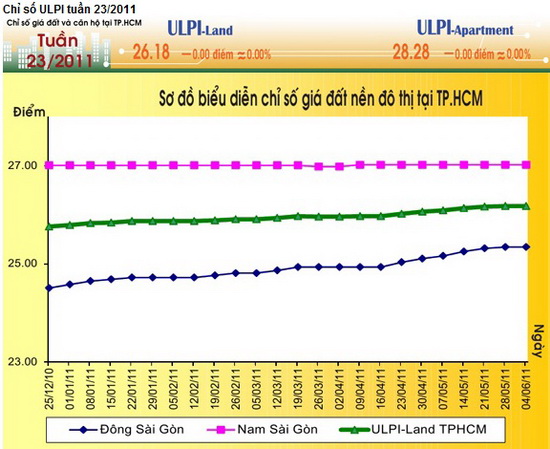

Kỳ 2: Tổng hợp cách tính chỉ số giá bất động sản. Kỳ 2: Tổng hợp cách tính chỉ số giá bất động sản.

Kỳ 2: Tổng hợp cách tính chỉ số giá bất động sản.Trong kỳ 2 của chuyên đề, DianamRe sẽ cùng bạn đọc tìm hiểu về các cách tính chỉ số giá bất động sản đang có...

20/11/2013 15:04

Kỳ 1: Thực trạng xây dựng chỉ số thị trường Bất động sản tại Việt Nam Kỳ 1: Thực trạng xây dựng chỉ số thị trường Bất động sản tại Việt Nam

Kỳ 1: Thực trạng xây dựng chỉ số thị trường Bất động sản tại Việt NamChỉ số giá Bất động sản là những con số thể hiện sự thay đổi giá bất động sản của các dự án căn hộ,...

CÔNG TY CỔ PHẦN THƯƠNG MẠI ĐỊA NAM

Hà Nội: số 22D phố Giảng Võ - phường Cát Linh - quận Đống Đa - thành phố Hà Nội

Điện thoại: (+84) 4 3787 8822 - Fax: (+84) 4 3787 8282

Email: info@dianam.vn - sanbds@dianam.vn

Giấy chứng nhận đăng ký kinh doanh số: 0101592377 do Sở Kế hoạch và Đầu tư Thành phố Hà Nội cấp

Bản quyền thuộc Công ty cổ phần thương mại Địa Nam © 2013

Hà Nội: số 22D phố Giảng Võ - phường Cát Linh - quận Đống Đa - thành phố Hà Nội

Điện thoại: (+84) 4 3787 8822 - Fax: (+84) 4 3787 8282

Email: info@dianam.vn - sanbds@dianam.vn

Giấy chứng nhận đăng ký kinh doanh số: 0101592377 do Sở Kế hoạch và Đầu tư Thành phố Hà Nội cấp

Bản quyền thuộc Công ty cổ phần thương mại Địa Nam © 2013

Yêu cầu ghi rõ nguồn "batdongsan.dianam.vn" khi xuất bản tin tức từ trang web.

.png)